Страхование.

Управление финансовыми рисками

Страхование дебиторской задолженности является важным инструментом управления дебиторской задолженностью организации. Данный вид страхования покрывает риск убытков организации в результате неисполнения контрагентом обязательств по оплате определенной суммы денежных средств за поставленные ему товары или выполненные услуги. Например, предприятие, производящее автомобили, заключает договор с другой… Читать ещё >

Страхование. Управление финансовыми рисками (реферат, курсовая, диплом, контрольная)

Страхование является одним из наиболее часто используемых методов управления рисками. Оно по своей сути схоже с резервированием финансовых ресурсов под будущие убытки от ожидаемого проявления рисков. В основе этого метода лежит передача рисков организации другой компании (страховой), которая формирует специализированный страховой фонд за счет страховых взносов (страховой премии). При страховании оплаченные страховые взносы не возвращаются.

Между организацией и страховой компанией подписывается договор, в котором фиксируется период страхования, размер страховой премии, определяются условия страхового случая, с наступления которого возникает обязанность страховщика по компенсации убытка предприятия (страхователя). В договоре страхования также указывается, кто является выгодоприобретателем при наступлении страхового случая.

Страховая компания (страховщик) — эго организация, принимающая на себя за определенную плату обязательство возместить ущерб при наступлении страхового случая, определенного в договоре страхования.

Страхователь — физическое или юридическое лицо, заключившее договор страхования со страховщиком и выплачивающее ему страховую премию за передачу ответственности по несению риска.

Выгодоприобретатель — лицо, имеющее право на получение страховых выплат.

Застрахованы могут быть только те риски, которым подвержены многие экономические агенты и вероятность проявления которых известна с высокой степенью точности. Среди всех финансовых рисков на страхование чаще всего передаются кредитные риски. Это позволяет снизить потенциальные убытки банков, распределив риск между банком и страховой компанией.

Выделяют следующие виды страхования финансовых рисков: страхование кредитных рисков, страхование банковских залогов, страхование дебиторской задолженности, страхование финансовых гарантий, страхование депозитных рисков.

Страхование кредитных рисков направленно на избежание или снижение убытков, связанных с наступлением кредитного риска. Этот вид страхования предполагает защиту банка-кредитора. В случае неоплаты долга или неплатежеспособности заемщика погашение задолженности по предоставленному кредиту берет на себя страховая компания.

К страхованию кредитных рисков относится страхование ответственности заемщика за непогашение кредита и страхование риска непогашения кредита. В первом случае страхователем выступает заемщик, объектом страхования является его ответственность перед банком за своевременное и полное погашение кредита. Во втором случае страхователем является банк, а объектом страхования — ответственность всех или отдельных заемщиков перед банком за своевременное и полное погашение кредита.

Размер ответственности может быть равен полной сумме непогашенного заемщиком кредита или определенной его доли. Чем больше размер ответственности, тем больше размер страховой премии, которую оплачивает страхователь. В каждом конкретном случае размер ответственности страховщика устанавливается индивидуально.

В договоре страхования определяются условия наступления страхового случая. При выполнении этих условий страховая компания делает выплаты в пользу банка. В некоторых случаях страховая компания имеет право отказать в выплате (предоставление недостоверной информации страхователем, невыполнение предусмотренных договором требований).

Перед заключением договора страхования кредитного риска страховая компания проводит анализ заемщика на предмет его платежеспособности. Исследуют не только кредитную историю заемщика, но и финансовое состояние, внешние и внутренние риски, которые могут привести к временной неплатежеспособности или банкротству заемщика.

Для банка механизм страхования кредитного риска позволяет лишь снизить, но не полностью избежать убытков, связанных с невозвратом кредита. Это вызвано тем, что страховая компания осуществляет выплату только в случае выполнения всех условий договора страхования. Например, строительная компания получает банковский кредит на строительство моста.

Страховщик обязуется погасить задолженность, но кредиту в случае наступления форс-мажорных обстоятельств (природных катаклизмов), в результате которых мост не будет введен в эксплуатацию, компания не получит прибыль и окажется не в состоянии выплатить кредит. Однако мост может быть не построен в силу других причин (неправильный расчет инженеров, отсутствие необходимого опыта у строителей и т. д.). Компания в итоге окажется в аналогичной первому случаю ситуации, но страховых выплат не последует, а банк получит убыток. Кроме того, в большинстве случаев размер ответственности страховой компании меньше полной суммы непогашенного заемщиком кредита.

Страхование банковских залогов предполагает страхование от уничтожения или повреждения предмета залога. Наиболее часто этот вид страхования встречается, когда в качестве залога используется имущество. Объектами страхования могут быть строения, оборудование, материалы, готовая продукция и другие ценности, предоставленные банку для обеспечения кредита. Срок действия страхования обычно привязан к сроку кредитного договора.

Существует несколько схем страхования залогов.

- 1. Страхователем и выгодоприобретателем выступает банк, выдавший кредит. Страховую премию оплачивает банк, расходы на которую включены в стоимость кредита.

- 2. Страхователем и выгодоприобретателем является заемщик. В данной схеме банк не участвует в страховании залога, однако для контроля он требует, чтобы оплата страховой премии и страхового возмещения происходила через счет заемщика в этом банке.

- 3. Страхователем выступает заемщик, а выгодоприобретателем является банк. В этом случае заемщик оплачивает страховую премию, а страховое возмещение получает банк.

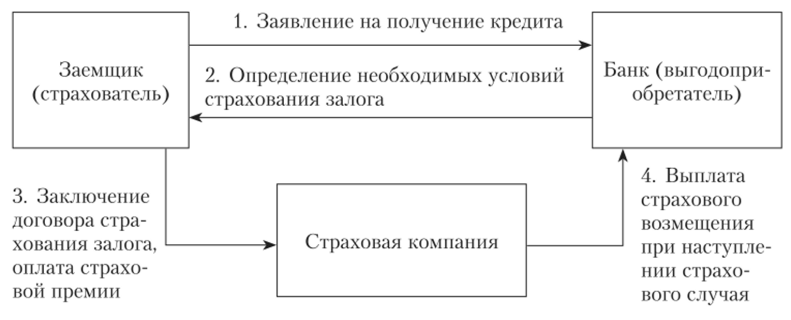

Самой распространенной является третья схема страхования залога. Основные этапы заключения договора страхования залога в этом случае показаны на рис. 2.6.

Рис. 2.6. Основные этапы страхования банковских залогов, когда страхователем является заемщик, а выгодоприобретателем — банк

Размер страховой премии зависит от многих факторов, основными из которых являются: период страхования, размер ответственности страховой компании, страхуемые риски, тип страхуемого имущества, его техническое состояние и правила эксплуатации.

Наличие договора страхования залога выступает дополнительным фактором при оценке условий кредитования. Несмотря на то что согласно действующему законодательству страхование залога не обязательно при выдаче кредита, большинство банков требует, чтобы он был застрахован. Это дает банкам уверенность в сохранности предмета залога. В некоторых случаях банки выдают кредит без страхования залога, но при этом процентная ставка по кредиту значительно выше (банк берет на себя риск повреждения залога и, соответственно, для него повышается стоимость риска).

Страхование дебиторской задолженности является важным инструментом управления дебиторской задолженностью организации. Данный вид страхования покрывает риск убытков организации в результате неисполнения контрагентом обязательств по оплате определенной суммы денежных средств за поставленные ему товары или выполненные услуги. Например, предприятие, производящее автомобили, заключает договор с другой организацией (контрагентом) о поставке запчастей. Согласно условиям договора, контрагент в течение трех месяцев с даты поставки товара должен его оплатить. Если в течение установленного срока оплата не была произведена, у предприятия возникает дебиторская задолженность.

Страхователем является организация, желающая застраховать свои риски возникновения дебиторской задолженности. Для этого она обращается к страховщику, предоставляя информацию о своей деятельности, опыте работы с контрагентами, финансовые показатели, данные о торговом обороте, о работе с дебиторской задолженностью. Кроме того, передается список контрагентов, с которыми предприятие планирует заключать договоры. Пользуясь этой информацией, страховщик определяет, принимать или нет на страхование риск дебиторской задолженности. В случае положительного решения страховщик устанавливает максимальную сумму по каждому контрагенту, в пределах которой страховщик обязуется выплатить страховое возмещение страхователю при наступлении страхового случая.

При страховании дебиторской задолженности страховщики, как правило, запрещают страхователю информировать контрагентов о наличии договора страхования, чтобы избежать снижения платежной дисциплины контрагентов.

Страхование дебиторской задолженности обеспечивает предприятию дополнительную уверенность при работе с контрагентами. С помощью этого вида страхования предприятие может расширить список контрагентов, приглашая к сотрудничеству тех, с кем раньше оно не решалось сотрудничать. Тем не менее страхование дебиторской задолженности позволяет снизить убытки от неплатежей контрагентов, но не дает возможности управлять просроченной дебиторской задолженностью.

Страхование финансовых гарантий — разновидность страхования финансовых рисков.

Потребность в финансовой гарантии возникает у предприятия, которое заключает договор с другим лицом (контрагентом) на выполнение определенных услуг. Для снижения риска недобросовестного исполнения договорных обязательств со стороны поставщиков услуг у предприятия-заказчика появляется интерес к обеспечению договорных обязательств. Таким образом, финансовая гарантия является способом обеспечения договорных обязательств со стороны поставщика услуг.

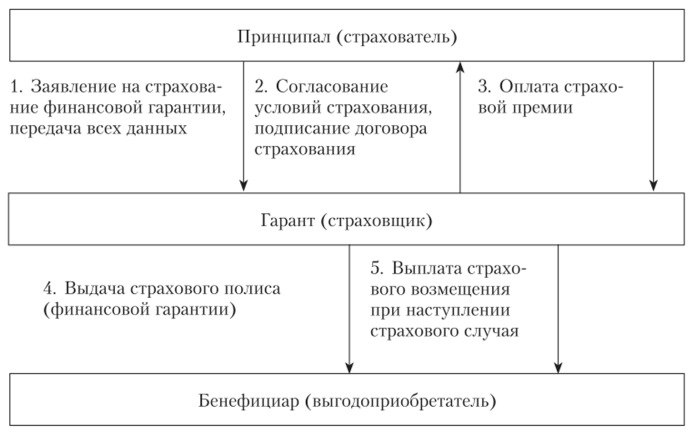

В механизме финансовых гарантий принимают участие три стороны: бенефициар, принципал и гарант. Принципал обращается к гаранту с просьбой выдать письменный документ (гарантию), в соответствии с которым гарант обязуется выплатить определенную денежную сумму в пользу бенефициара в случае неисполнения принципалом своих обязательств перед бенефициаром. За выдачу этой гарантии принципал оплачивает гаранту денежное вознаграждение.

В случае страхования финансовых гарантий гарантом выступает страховая компания. Между страховой компанией и принципалом (страхователем) заключается договор страхования в пользу бенефициара (выгодоприобретателя). Размер страховой премии определяется в результате расчета, учитывающего риск неисполнения принципалом своих обязательств. Как правило, страховая премия составляет от 0,25 до 3% основной суммы обеспечения. После оплаты страховой премии страховщик выдает принципалу страховой полис (гарантию), где определены условия наступления страхового случая и размеры страховой выплаты. Основные этапы страхования финансовых гарантий показаны на рис. 2.7.

Рис. 2.7. Основные этапы страхования финансовых гарантий

Страховая компания принимает решение об удовлетворении заявления о страховой выплате лишь после рассмотрения письменного требования бенефициара на предмет соответствия условиям выданной гарантии. Страховщик не может в одностороннем порядке отозвать выданную им гарантию. Гарантия прекращает свое действие только в случае, если обязательство гаранта выполнено полностью, истек срок гарантии, или в случае отказа бенефициара от своих прав по гарантии.

Прежде чем выдать гарантию страховщики осуществляют тщательное изучение условий будущего контракта между бенефициаром и принципалом. Кроме того, для принятия решения о выдаче гарантии страховщик анализирует финансовое состояние принципала, его опыт работы и другие факторы. Задача страховщика состоит в обеспечении практически безубыточного прохождения операций по контракту. Обычно страховщику на анализ требуется от двух до пяти дней, в сложных случаях это время может быть увеличено.

В настоящее время страхование финансовых гарантий получило широкое распространение. Этот механизм используется для различных видов обеспечения. Например, страхование финансовых гарантий применяется для обеспечения гарантий платежа по договору, исполнения договорных обязательств, возврата авансовых платежей по договору, участия в конкурсе (тендерная гарантия), а также при обеспечении облигаций, кредитовании краткосрочных торговых операций и г. д.

Альтернативой страхования финансовых гарантий является банковская гарантия, при которой гарантом выступает банк. К основным преимуществам страхования финансовых гарантий можно отнести тот факт, что договор страхования заключается без обеспечения, тогда как банк обычно требует встречное обеспечение принципала. Кроме того, гарантию может выдать любой страховщик, у которого есть соответствующая лицензия. Банк, как правило, анализирует историю обслуживания принципала в банке.

Недостатками страхования финансовых гарантий является то, что размер страховой премии заранее не определен (в случае банковской гарантии денежное вознаграждение банка обычно фиксировано), а также более сложная, чем в банке, процедура получения страховой выплаты.

Страхование депозитных рисков защищает интересы вкладчиков от риска неплатежеспособности банков. Объектом этого вида страхования является финансовый риск невозврата банком суммы основного депозита и начисленных процентов по нему в случае банкротства банка (отзыв лицензии).

Наличие системы страхования депозитных рисков играет важную роль в формировании доверия к банковским институтам. Она придает уверенность в обеспечении сохранности финансовых средств в банке, стимулирует привлечение средств в депозиты и тем самым способствует укреплению банковской системы. С ее помощью физическим и юридическим лицам удается избежать финансовых проблем, возникающих в результате потери депозитов. Она играет важную роль и в предотвращении массового изъятия средств с банковских депозитов при неблагоприятной ситуации в экономике. В целом система страхования депозитов выступает дополнительным стабилизатором рыночного хозяйства.

Страхование депозитных рисков является особым видом страхования. Поскольку вероятность банкротства банка практически невозможно спрогнозировать в долгосрочной перспективе и суммарный объем депозитов в банке может быть очень большим, то для страхования депозитных рисков создают специальный страховой фонд. Как правило, это самостоятельный межбанковский страховой фонд, который регулируется на законодательном уровне. При этом участие всех банков в системе страхования депозитов обязательно: страховую премию оплачивают все банки по установленным тарифам.

Порядок выплаты и размер страхового возмещения в случае банкротства банка также определяется законодательно. Как правило, устанавливается максимальный размер страховой выплаты на одного вкладчика. Из страхового фонда могут покрываться полностью или частично сумма вклада и накопленные проценты. Существует разный подход к страхованию вкладов физических и юридических лиц.

В 2004 г. на основании Федерального закона от 23 декабря 2003 г. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» была учреждена Государственная корпорация «Агентство по страхованию вкладов». Основными задачами агентства являются аккумуляция страховых взносов и выплата страхового возмещения при отзыве лицензии у банка (наступление страхового случая). Также Агентство управляет процедурой банкротства кредитных организаций. Согласно действующему законодательству страхованию подлежат депозиты физических лиц и индивидуальных предпринимателей.

Таким образом, использование страхования как метода управления финансовыми рисками имеет ряд преимуществ. Страховая компания за счет большого размера страхового фонда может покрыть ущерб, намного превышающий размер оплаченных конкретной организацией страховых взносов. Для снижения собственных рисков страховщик может использовать инструменты перестрахования, когда риск одновременно распределяется между несколькими страховщиками. В случае применения метода резервирования максимальный размер потенциальных выплат ограничен суммой средств, выделенных организацией для формирования резервного фонда.

Государство регулирует деятельность страховых компаний, следит за их финансовым состоянием. Лицензию на страхование финансовых рисков получают только те страховые компании, которые соответствуют законодательно установленным требованиям. Кроме того, страховщики подвергаются постоянным проверкам со стороны регулятора. Все это дает гарантию того, что страховая компания выполнит свои обязательства по выплате страхового возмещения перед страхователем (выгодоприобретателем) при наступлении страхового случая.

К недостаткам страхования как метода управления финансовыми рисками можно отнести следующее. Страховая компания не возвращает страховую премию, даже если, но договору страхования не было произведено выплат.

Эти денежные средства используются при оплате страховых выплат другим страхователям, у которых выплаты превышают размер премии. Также организации, желающей застраховать свои финансовые риски, нужно провести тендер по выбору страховой компании. Для этого должны быть выделены сотрудники, отвечающие за взаимодействие со страховщиками.