Основные динамические методы инвестиционных расчетов

К достоинствам этого критерия можно отнести объективность, независимость от абсолютного размера инвестиций, оценку относительной прибыльности проекта, информативность. Кроме того, он легко может быть приспособлен для сравнения проектов с различными уровнями риска: проекты с большим уровнем риска должны иметь большую внутреннюю норму доходности. Однако у него есть и недостатки: сложность… Читать ещё >

Основные динамические методы инвестиционных расчетов (реферат, курсовая, диплом, контрольная)

Среди основных методов динамических инвестиционных расчетов можно выделить:

- o метод чистой дисконтированной стоимости;

- o метод внутренней нормы доходности;

- o метод дисконтированного периода окупаемости. Основную роль среди них играет метод чистой дисконтированной стоимости. Остальные методы представляют собой либо некоторую модификацию метода чистой дисконтированной стоимости, либо на нем основаны.

Чистая дисконтированная (текущая) стоимость (net present value of cash flows) — это разница между рыночной стоимостью проекта и затратами на его реализацию. Она представляет собой сумму дисконтированных по годам денежных потоков за все периоды реализации проекта:

где г — процентная ставка, использующаяся для данного инвестиционного проекта (норма дисконтирования); Т- период реализации проекта.

Нетрудно заметить, что соответствующее значение чистой дисконтированной стоимости может быть получено путем умножения чистых денежных потоков за каждый период на соответствующий коэффициент дисконтирования.

Чистая дисконтированная стоимость показывает настоящую стоимость разновременных результатов от реализации конкретного проекта. Другими словами, чистая дисконтированная стоимость — это мера той добавочной или вновь создаваемой стоимости, которую получают, финансируя сегодня первоначальные затраты проекта.

Инвестиционное предложение следует рассматривать, если чистая дисконтированная стоимость проекта положительная. В случае если чистая текущая стоимость проекта меньше 0, проект должен быть отклонен. Из нескольких альтернативных проектов следует выбирать тот, у которого при прочих равных условиях больше чистая текущая стоимость.

Положительная величина чистой текущей стоимости свидетельствует не только о полном возмещении затрат на инвестиционный проект при прогнозируемом уровне доходности капитала, но и о получении дополнительного дохода, т. е. об увеличении активов предприятия вследствие принятия проекта.

При расчете дисконтированной стоимости принято делать некоторые допущения, которые значительно упрощают инвестиционные расчеты.

- 1. Капитал можно привлечь и разместить под один и тот же процент.

- 2. Денежные притоки и оттоки происходят в начале или конце каждого периода, а не возникают в течение всего периода.

- 3. Денежные потоки точно определены и нет необходимости делать поправку на риск.

- 4. В качестве стратегической цели принимается максимизация благосостояния фирмы или владельца.

Если не учитывать фактор налогообложения, чистую текущую стоимость инвестиционного проекта можно определить как максимальную сумму, которую может заплатить фирма за возможность инвестировать капитал без ухудшения своего финансового положения. Ожидаемая чистая текущая стоимость является нереализованным приростом капитала в части, превышающей расчетные затраты на инвестиционный проект. Реализованным этот прирост капитала станет в том случае, если ожидаемые денежные доходы станут реальными денежными доходами.

С точки зрения инвестора, чистая дисконтированная стоимость является сверхприбылью, поскольку положительная ее величина свидетельствует не только о полном возмещении затрат на инвестиционный проект при прогнозируемом уровне доходности капитала, но и о получении дополнительного дохода.

В условиях совершенной конкуренции не существует возможностей для получения какого-либо дохода сверх нормальной величины, поэтому величина чистой текущей стоимости не должна превышать нуля. Однако в условиях реальной рыночной экономики существуют некоторые возможности для максимизации прибыли (новые рынки, новые продуктовые ниши, новые технологические решения и т. п.).

Одна из важнейших проблем при использовании критерия чистой дисконтированной стоимости — выбор ставки дисконтирования. С теоретической точки зрения она представляет собой стоимость капитала предприятия, т. е. те альтернативные издержки, которые связаны с инвестированием в данный проект. «Альтернативные издержки осуществления проекта представляют собой доход, который могли бы получить акционеры, если бы инвестировали свои средства по собственному усмотрению. Когда мы дисконтируем потоки денежных средств по ожидаемой норме доходности сопоставимых финансовых активов, мы определяем, сколько инвесторы были бы готовы заплатить за ваш проект» [Брейли, 1997. С. 77]. Сопоставимость активов означает, что им присуща та же степень риска, что и инвестициям в проекты предприятия. Такая теоретическая концепция представлена на рис. 6.5.

Рис. 6.5. Норма доходности как альтернативные издержки.

В качестве распространенных методов определения ставки доходности используются:

- o модель оценки капитальных активов (capital asset pricing model — САРМ);

- o метод кумулятивного построения (build-up approach);

- o метод средневзвешенной стоимости капитала (weighted average cost of capital — WACC).

Более подробно модели определения ставки доходности будут рассматриваться в следующих главах.

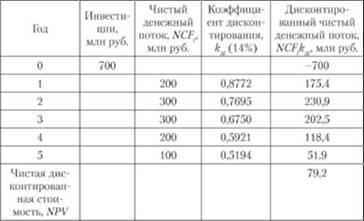

Рассмотрим расчет чистой дисконтированной стоимости на следующем примере.

Пример 6.10

Предприятие рассматривает инвестиционный проект, объем инвестируемого капитала по которому составляет 700 млн руб. При этом за последующие пять лет ожидаются следующие чистые денежные потоки от реализации проекта: в первый год -200 млн руб., во второй год — 300 млн руб., в третий — 300 млн руб., в четвертый — 200 млн руб., в пятый — 100 млн руб.

Найти чистую дисконтированную стоимость инвестиционного проекта при условии, что норма дисконтирования составляет 14%.

Расчет чистой дисконтированной стоимости по проекту приведен в таблице.

Принятие решения при сравнении инвестиционных альтернатив, А и Б на основе значения показателя чистой дисконтированной стоимости может осуществляться в следующих условиях:

- 1) NPVA > 0, a NPVb < 0. Тогда выбирается проект А;

- 2) NPV > 0; NPVB > 0; M>V > NPVr Выбирается проект А;

- 3) NPVA > 0; NPVS > 0; NPVA = NPVE. Для третьей ситуации необходимо использовать дополнительные методы расчета на основе NPV. К таким дополнительным методам относятся дисконтированный период окупаемости проекта и доля дисконтированной стоимости.

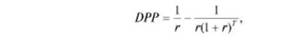

На методе чистой дисконтированной стоимости основано правило окупаемости, в соответствии с которым предприятия выбирают такие сроки окупаемости инвестиционных проектов, при которых чистая дисконтированная стоимость будет максимальной. Если инвестиции по проекту осуществляются равномерно, то оптимальный дисконтированный период окупаемости (discounted payback period) может быть определен по формуле.

где Г — срок жизни проекта.

Инвестиции считаются приемлемыми, если дисконтированный период окупаемости меньше некоторого, заранее определенного, числа лет.

Если инвестиции и денежные потоки проекта неравномерны, дисконтированный период окупаемости рассчитывается путем вычитания из первоначальных инвестиций суммы дисконтированных чистых денежных потоков до того момента, пока сальдо не будет равным нулю.

Пример 6.11

Допустим, что требуемая норма доходности инвестиций — 12,5%. Инвестиционные затраты составляют 300 млн руб., а денежные потоки в течение пяти .чет запланированы в размере 100 млн руб. в год. Рассчитаем дисконтированный период окупаемости (см. таблицу).

Таким образом, нам потребуется четыре года.

Отметим, что проект, который окупается на основе дисконтированного периода окупаемости, всегда имеет положительную чистую текущую стоимость. В нашем примере она равна 355 млн руб.

К достоинствам этого критерия можно отнести: легкость понимания, учет фактора времени, положительное влияние на ликвидность проекта, соответствие критерию чистой текущей стоимости. Однако у него по-прежнему сохраняются недостатки, присущие простому сроку окупаемости инвестиций: субъективность в определении времени возврата инвестиций, игнорирование денежных потоков за пределами срока окупаемости и склонность к отказу от прибыльных долгосрочных проектов.

Доля дисконтированной стоимости рассчитывается как отношение чистой дисконтированной стоимости к величине первоначально инвестированного капитала:

где К0 — величина первоначальных капитальных вложений.

Как мы уже отмечали, величина чистой дисконтированной стоимости обратно пропорциональна процентной ставке (норме доходности капитала). Графически эта зависимость проиллюстрирована на рис. 6.6. Этот график называется диаграммой чистой текущей стоимости.

Рис. 6.6. Диаграмма чистой текущей стоимости.

Точка, и которой график чистой дисконтированной стоимости пересекает ось абсцисс, называется внутренней нормой доходности проекта (internal rate of return — IRR). Уравнение для расчета внутренней нормы доходности выглядит следующим образом:

Проект является приемлемым, если его внутренняя норма доходности превышает уровень доходности, требуемый инвестором.

В случае когда IRR равна или больше требуемой инвестором нормы дохода на капитал, инвестиции в данный инвестиционный проект оправданы, и может рассматриваться вопрос о его принятии. В противном случае инвестиции в данный проект нецелесообразны.

Если сравнение альтернативных (взаимоисключающих) вариантов проекта по критериям чистой дисконтированной стоимости и внутренней нормы доходности приводят к противоположным результатам, предпочтение следует отдавать показателю чистой дисконтированной стоимости.

Рассмотрим пример расчета внутренней нормы доходности.

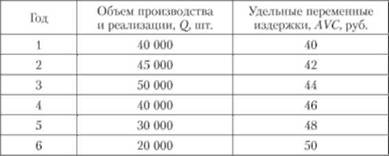

Пример 6.12. На производственном предприятии имеются плановые данные о величине переменных издержек на единицу продукта, А на ближайшие шесть лет (см. таблицу).

В настоящее время рассматривается вопрос о приобретении оборудования, с помощью которого можно сократить уровень средних переменных издержек на 10% при сохранении постоянных затрат на прежнем уровне. Закупочная стоимость оборудования составляет 700 тыс. руб., а ликвидационная стоимость через шесть лет эксплуатации, по оценкам экспертов, составит 60 тыс. руб.

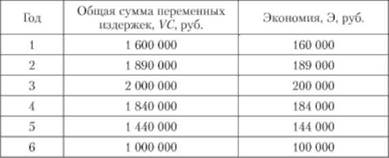

Подобная постановка задачи требует определения чистых денежных потоков проекта на основе планируемой величины экономии на издержках. В таблице приведена экономия на издержках по годам реализации проекта.

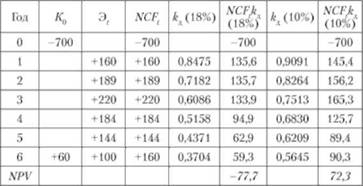

На основе показателей объема инвестиционных затрат, ликвидационной стоимости и экономии на издержках составляется поток платежей и поступлений инвестиционного цикла, элементы которого необходимо дисконтировать на основе различных ставок процента до тех пор, пока не будет найдена та процентная ставка, при которой чистая дисконтированная стоимость денежных пороков проекта будет равна нулю. Расчеты дисконтированных денежных потоков по проекту приведены в таблице.

Таким образом, внутренняя норма доходности составляет приблизительно 14%.

Внутреннюю норму доходности проекта можно рассматривать как наивысшую ставку процента, которую может заплатить заемщик без ущерба для своего финансового положения, если все средства для реализации инвестиционного проекта являются заемными. Она показывает «запас прочности» проекта по отношению к выбранной процентной ставке.

Значение внутренней нормы доходности может трактоваться как нижний гарантированный уровень прибыльности инвестиционного проекта. Таким образом, если внутренняя норма доходности превышает среднюю стоимость капитала (например, ставку по долгосрочным банковским кредитам) в данной отрасли и с учетом инвестиционного риска данного проекта, то проект можно считать привлекательным.

Вместе с тем внутренняя норма доходности определяет максимальную ставку платы за привлекаемые источники финансирования проекта, при которой последний остается безубыточным.

И наконец, внутреннюю норму доходности иногда рассматривают как предельный уровень доходности инвестиций, что может быть критерием целесообразности дополнительных вложений в проект.

Вычисление этого показателя осуществляется итеративным методом, что сопряжено с рядом трудностей. Однако при использовании электронной таблицы Excel внутренняя норма доходности вычисляется так же легко, как и все остальные критерии оценки эффективности инвестиций.

К достоинствам этого критерия можно отнести объективность, независимость от абсолютного размера инвестиций, оценку относительной прибыльности проекта, информативность. Кроме того, он легко может быть приспособлен для сравнения проектов с различными уровнями риска: проекты с большим уровнем риска должны иметь большую внутреннюю норму доходности. Однако у него есть и недостатки: сложность «бескомпьютерных» расчетов и возможная объективность выбора нормативной доходности, большая зависимость от точности оценки будущих денежных потоков.

При необходимости учета инфляции формулы должны быть преобразованы так, чтобы из входящих в них значений затрат и результатов было исключено инфляционное изменение цен. Это можно выполнить введением прогнозных индексов цен и дефлирующих множителей. При этом необходимо учитывать изменения цен за счет неинфляционных причин и по-прежнему осуществлять дисконтирование.

Ни один из перечисленных критериев сам по себе не является достаточным для принятия проекта. Решение об инвестировании средств в проект должно приниматься с учетом значений всех перечисленных критериев и интересов всех участников инвестиционного проекта. Важную роль в этом решении должна играть структура и распределение во времени капитала, привлекаемого для осуществления проекта, а также другие факторы, некоторые из которых поддаются только содержательному (а не формальному) учету.